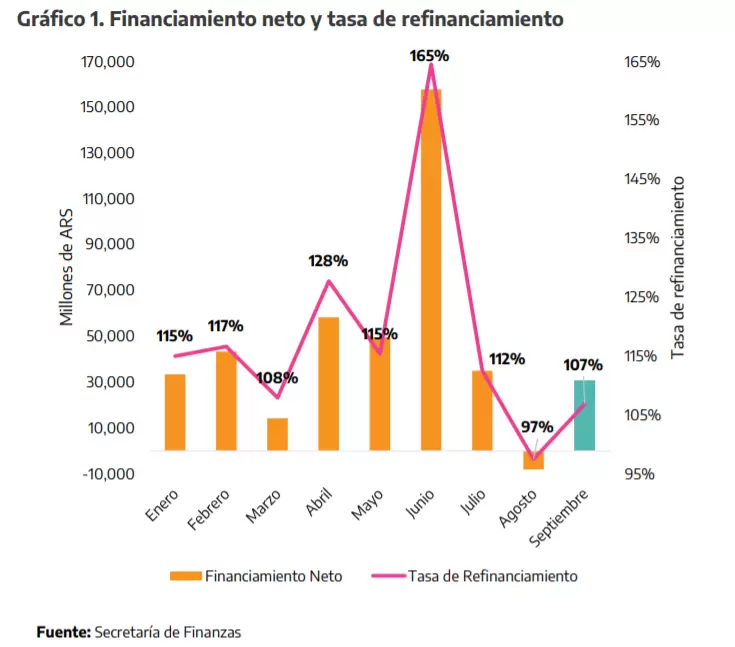

El ministerio de Economía informó que durante el mes de septiembre obtuvo $477.312 millones a partir de la licitación de instrumentos de deuda pública. De esa forma, alcanzó un ratio de refinanciamiento de 170%.

“El Tesoro enfrentó el mes de mayores vencimientos de deuda pública para el año 2021: Los vencimientos totales alcanzaban un total de $446.799 millones. De este monto, los compromisos más importantes correspondieron al vencimiento del Bonte TS21 por $157.573 millones, la LECER X13S1 por $88.951 millones, y el vencimiento de las letras a tasa fija y variable S30S1 y SS301, por $115.000 millones y $68.459 millones respectivamente”, detalló la cartera liderada por Martín Guzmán.

Para hacer frente a estos vencimientos, la Secretaría de Finanzas ofreció una canasta variada de instrumentos que representaron un total de valor efectivo adjudicado de $325.168 millones, que permitió alcanzar una tasa de roll-over del 107%, sumado al refinanciamiento del TS21 por $152.145 millones.

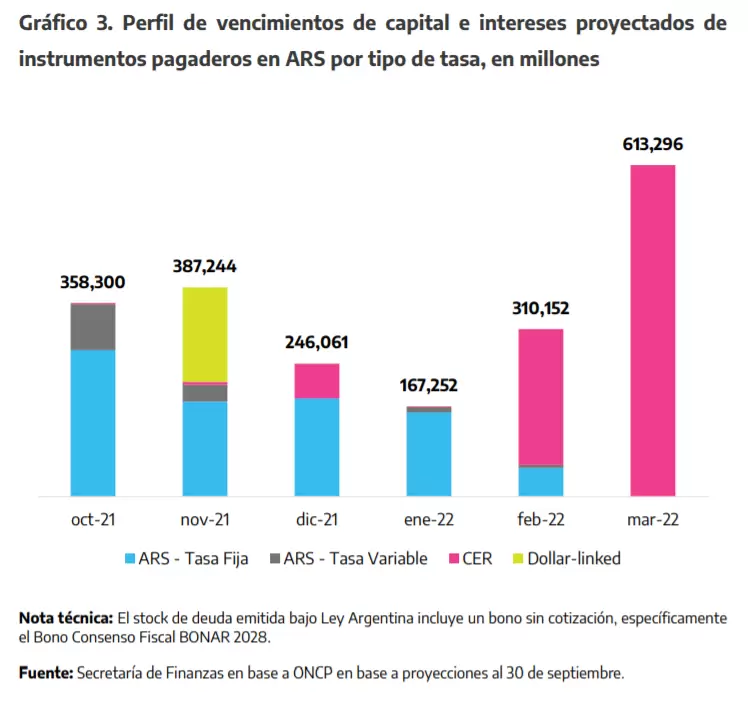

Los vencimientos proyectados para lo que resta del 2021, en concepto de principal e intereses para instrumentos negociables pagaderos en pesos, suman un total de $991,606 millones. Para los primeros tres meses de 2022, los vencimientos proyectos en moneda local representan unos $1,09 billones.

“Respecto de los plazos de emisión, se observa que para los instrumentos a tasa nominal el promedio ponderado por monto efectivo adjudicado coincide con el plazo promedio para el periodo 2020/21: 4,08 meses. En el segmento de títulos ajustados por CER, se destaca que los plazos promedio de emisión del mes se encuentran por debajo de los valores de referencia, debido a que las emisiones corresponden a letras con plazo promedio de 9,7 meses”, indicó el Palacio de Hacienda.

En relación a las tasas de emisión, el Mencon subrayó que “la Secretaría de Finanzas continúa ofreciendo tasas reales positivas, profundizando la estrategia de construcción de una curva atractiva y sostenible para el mercado local”. “Podemos observar que la TIREA (Tasa Interna de Retorno Efectivo Anual) promedio ponderada del mes de septiembre se ubicó en 46,6% para los instrumentos a tasa nominal, valores por encima del nivel de inflación estimada por el Relevamiento de Expectativas de Mercado (REM) del BCRA para los próximos 12 meses (mediana 45,6%). Además, se observó que la TIREA promedio ponderada de los títulos ajustados por CER se encuentra por encima del promedio para el año 2021 y cercana a las tasas observadas en el mercado secundario”, agregó.

Respecto del programa Creadores de Mercado, en el período que se analiza (27 de agosto al 30 de septiembre), los Aspirantes a Creadores de Mercado (ACM) mostraron un volumen negociado relevante con respecto al del mercado en su conjunto. En la última semana bajo análisis, alcanzaron su máximo porcentaje de participación en el volumen total negociado del período (36%).