¿Se acabó la tregua financiera? El repunte de los dólares alternativos, con el CCL tocando los $320, es una alarma que se enciende en el equipo económico.

Después de un atraso relativo de las divisas que se pueden comprar con cierta libertad en la Argentina (claro, luego de picos históricos tras la estrepitosa salida de Martín Guzmán), se empiezan a despertar.

Según cuentan en el mercado financiero, las tensiones en el mercado de pesos (con un canje en donde sólo entró el sector público) volvió a complicar la película que ya venía -al menos- desafiante con un BCRA que sigue perdiendo divisas sin pausa.

"Se despertaron porque acá no cambió nada. Después del dólar soja, lo que vino fue parche tras parche. Y no hay dólares, el BCRA vende todos los días a pesar de tener pisadas las importaciones. El mercado le empieza a contar las costillas", comentó un operador de la City.

El dólar blue cerró en $302, el CCL en $320 y el MEP (o Bolsa) en $305. "Massa está lejos de resolver el drama cambiario y el mercado en algún momento le iba a terminar la tregua", apuntó.

Parte de la "nueva" dolarización tiene que ver con las tensiones que aún se mantienen en el mercado de deuda en pesos. A la Secretaría de Finanzas le cuesta convencer a los inversores de quedarse en pesos más allá del corto plazo. Eso quedó reflejado en el canje de la semana pasada, cuando sólo entró el sector público.

"En el último canje de deuda en pesos, se volvió a repetir lo del canje anterior, solo que esta vez, las compras del Banco Central fueron más tempranas, suplantando a los bancos y comprando los instrumentos con vencimientos en 2023 y 2024. El monto canjeado fue menor, y este canje fue por vencimientos más cortos. El riesgo de roll-over continúa", sostuvo Adcap Grupo Financiero.

Por ahora, agregan, permanecen tranquilos los rescates en la industria de fondos comunes de inversión, los que habían gatillado la corrida pasada. "Aunque hay rescates en los fondos dólar linked y en los T+1, éstos pueden obedecer a una estacionalidad y no son significativos", dice la compañía de Javier Timerman.

Desde Aurum Valores sostienen que el Gobierno "sigue operando sobre la deuda en pesos y la deuda en dólares tratando de controlar cada variable financiera para mantener un status quo cada vez más frágil", donde las reservas internacionales netas sufren una veloz caída en las últimas semanas. Este martes el BCRA vendió otros US$ 48 millones para atender la demanda en el mercado oficial. Así, en lo que va de noviembre ya acumula un rojo de US$ 911 millones.

"En este marco la posibilidad de que se anuncie un nuevo dólar diferencial para conseguir algo de aire crece a medida que se van perdiendo los dólares de lo que parecería va a terminar siendo la primera versión del dólar soja", recordó Aurum.

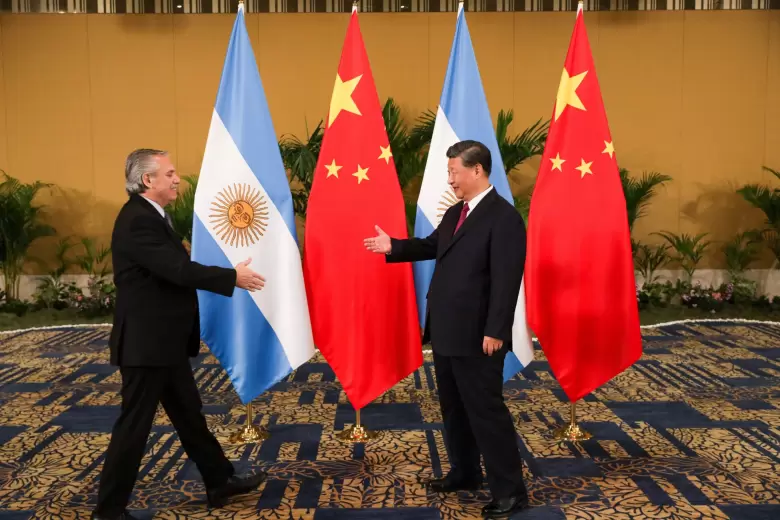

Massa anuncio un nuevo parche para las reservas. La amplicación del swap con China por US$ 5.000 millones.

- Según cálculos de Mecronomic, si se toman en cuenta las reservas brutas del Central en torno a US$ 38.000 millones y le adicionamos los US$ 5.000 millones de la ampliación del swap, llegamos a un nivel de reservas brutas de US$ 43.006 millones. "Considerando que ahora el monto total del swap contabilizado por el Central pasa a ser de US$ 25.000 millones, el mismo representa el 58% de las reservas brutas contabilizadas por la autoridad monetaria", indica.

"Es decir que, el 58% de las reservas brutas contabilizadas por el Central dependen del swap producto de la negociación entre el Banco Central de nuestro país y el Banco Popular de China y, en consecuencia, su activación para ser utilizadas depende de la autorización de la institución financiera china. Semejante nivel de exposición de nuestras reservas a decisiones externas introduce un margen de incertidumbre", sostiene Mecronomic.