En la primera licitación del año, el ministro Martín Guzmán logró conseguir un financiamiento que duplicó a la cantidad que había anunciado como pedido. Y ayer, en la revancha, el ministro obtuvo apenas 13 ofertas agregadas, captando otros $ 13.137 millones en Ledes y Lecer.

El 59% de lo captado fue en una Letra del Tesoro nacional en pesos a descuento con vencimiento 29 de abril de 2022 (s29a2 reapertura), el 27% en una Letra del Tesoro nacional en pesos ajustadas por CER a descuento con vencimiento 21 de octubre de 2022 (x21o2 reapertura) y el 13% restante en una letra del Tesoro en pesos a descuento con vencimiento 31 de mayo de 2022 (s31y2 reapertura).

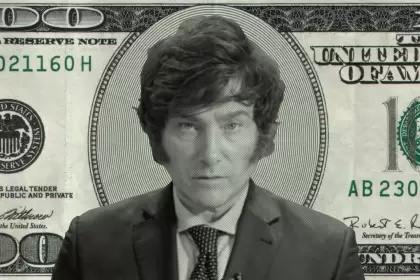

El gran detalle de las colocaciones de deuda del miércoles y del jueves es que no se trató de financiamiento voluntario. Guzmán le tuvo que ofrecer papeles a instituciones que están atrapadas, controladas, reguladas y que para poder seguir operando requieren de la autorización del Estado. Esta vez no hubo ofertas a inversores individuales.

¿Por qué? Simple: no hay un solo comprador nuevo de un papel estatal argentino, porque todo el mundo (local e internacional) descuenta que no va a poder ser pagada, y que el país irá irremediablemente a su décimo default, por lo que agregaremos otra mácula al prontuario.

Obviamente, sin deuda voluntaria del mundo, y en plena negociación del FMI para que se establezca algún acuerdo para que se posterguen los vencimientos impagables que dejó Mauricio Macri, Alberto Fernández y su ministro Guzmán, que por posición ideológica selló la idea de que el gasto público no se baja, se terminó financiando al Tesoro con dos vías: el comercio exterior y la emisión de pesos de juguete del Banco Central. Resultado: el país cayó otra vez en un pulso inflacionario del que va a ser muy difícil salir.

De hecho, ayer el Indec marcó, a pesar de los precios cuidados del secretario de Feletti, que diciembre tuvo un IPC del 3,8%, el más alto en 8 meses, y que el año terminó con una inflación del 50,9%, que algunos técnicos leen de otro modo. El economista Fausto Spotorno, del Estudio Ferreres, advirtió que "la inflación núcleo dio 4,4% que es lo real, ya que el resto es inflación que se guarda bajo la alfombra por retraso de tarifas".

Efectivamente, como quien hiciera cualquier cosa, el Banco Central tomó ayer de los bancos nada menos que $ 439.822 millones en Leliq a 28 días de plazo, pero ya está tomando esos títulos a seis meses de plazo. Hay mucha gente que tiene dinero transaccional en los bancos, pero otras personas tienen plazos fijos tradicionales o UVA, y no comprenden que la situación es ciertamente grave, y que el sistema puede estar a un tris de entrar en un problema gravísimo, sobre todo cuando termine el veraneo y muchos comprendan que la tasa del 39% del plazo fijo es un chiste frente a una inflación que para este año muchos técnicos ya ubican entre 55 y 70% anual.

El dólar para arriba

Este momento, por supuesto, volvió a generar un resquemor cambiario. El dólar blue volvió a subir hasta un récord de $209,50, pero en el Gran Buenos Aires y algunas provincias ya se está negociando a $215. Los pesos queman en el bolsillo. ¿Por qué? Un jubilado con la mínima tuvo en todo el año un aumento de $9.000, pero un empleado público de alto rango recibió un incremento de más de $150.000.

Frente a eso, el movimiento en contra no fue solo con el dólar, también hubo una nueva ola vendedora de bonos. Los titulos públicos cayeron ayer otro 0,6% en su novena rueda bajista consecutiva, por lo que la tasa a vencimiento de los bonos más cortos del canje ya roza del 28% anual en dólares, algo impagable, y el riesgo país saltó otros 30 puntos hasta 1.963 unidades.

Los que se van de los bonos abandonan sus posiciones, y no realizan ningún tipo de compra por una razón muy especial. Se comprueba que La Niña castigará a la región al menos hasta el mes de mayo, por lo que este año se perderá un ingreso equivalente a unos US$ 5.000 millones por fallida exportación de granos, ya que la cosecha no será tan abundante y encima ayer los precios bajaron tanto en la Bolsa de Chicago como en la de Rosario.

Y ayer, en respuesta a lo que publicamos en la columna de El Economista, el ministro Guzmán lanzó un nuevo canje para los 30 títulos que están con default técnico: puso fecha para ese recambio al 31 de marzo, siete días después del Día D con el FMI. O sea Guzmán no cumplió con el canje con los privados, va a un nuevo recambio.

Como si esta complicación interna fuera poco, el mundo también está al límite. Omicron castiga en todas partes (ayer hubo un gran número de contagios en Argentina y la mayor cantidad de muertes para un solo día en cuatro meses (128.402 nuevos casos y 139 fallecidos. Se anticipa que hoy habrá más problemas climáticos, con 42° en la hora pico, y también hay problemas en otras latitudes.

Por esa razón, todo el programa monetario y fiscal que está elaborando Jerome Powell no alcanza la contundencia esperada. Y ayer en el exterior el dólar no se movió contra el euro y la libra, pero bajó 0,1% en México, 0,3% en Brasil y Japón y declinó 0,9% en Chile. Y sin embargo sigue la crece la compra de bonos de la Fed de los inversores más conservadores: suben sus precios contado y sus tasas a vencimiento bajan hasta 1,46% anual a 5 años, 1,7% a 10 años y 2% a 30 años.

Pero los inversores de riesgo abren el paraguas y se bajan a gran velocidad de las empresas que más subieron en los últimos tiempos, sobre todo las tecnológicas. Por esa razón, ayer hubo un duro traspié en la bolsa de Nueva York: el Nasdaq cayó 2,5%, el S&P cedió 1,4% y el Dow declinó 0,5%. Mientras que se vio una baja del 0,1% para la bolsa de san pablo y merma del 0,1% para la Bolsa de México.

A nivel local el mercado de acciones volvió a reaccionar de manera aceptable. Con $1.110 millones en acciones y $1.902 millones en Cedears, la bolsa de buenos aires subió 0,3%, con los ADR argentinos que cotizan en Nueva York mixtos, con subas de hasta el 1,4% para Macro e YPF, pero con bajas de hasta el 6,6% sobre todo para Mercado Libre, TGS, IRSA I, Edenor y Pampa E.

Colgados de Omicron y de la incertidumbre, las materias primas tuvieron un día bajista. El petróleo cedió 1,2%. Los metales preciosos actuaron débiles. Los metales básicos estuvieron mixtos, con el níquel volando.

Tanto en Chicago como en Rosario los precios de los granos cedieron: en el Conosur, La Niña nos dejará sin agua, pero el resto del mundo viene con buenas cosechas. Y en el marco de las criptos, nuevas estafas y más intentos gubernamentales para controlarlas determinó una baja del 2,5% para el Bitcoin, pero con un descensos de hasta el 5% para el resto del panel.