El 16º presidente del Sistema de la Reserva Federal de EE.UU., Jerome Powell, en su reciente testimonio en el Senado, desnudó su impotencia ante el actual comportamiento de las variables económicas que, supuestamente, están bajo su control.

El escenario provocado por la fuerte expansión cuantitativa de los últimos meses, ha continuado evolucionando de una manera predecible. No hubo grandes sofocones que obligaran a la autoridad monetaria a desmontar su política acomodaticia antes de lo deseado.

Finalmente, la evolución del principal índice de precios, ha desbordado las previsiones, dando lugar a una reciente sobreactuación, con el objetivo de contener las expectativas, fuertemente negativas.

Es bueno recordar el doble mandato de la Fed. Su difícil (¿o imposible?) misión es controlar, al unísono, desempleo e inflación. Es loable su insistencia en preparar parsimoniosamente el terreno, con finos y elegidos giros idiomáticos, amenazando con un endurecimiento paulatino, aunque muy lejano en el tiempo, de la política monetaria. El objetivo, claro y definido, siempre fue no entorpecer el bull market, que absorbió casi todo el dinero sobrante, suavizando los efectos inflacionarios de la nueva liquidez.

A diferencia de los quantitative easing anteriores, el Q4 fue directamente a los bolsillos y a las cuentas bancarias de las familias, en lugar de engrosar las reservas de los bancos comerciales, generando dos importantes consecuencias. La liquidez que ingresó Wall Street evitó una estampida del consumo y los precios.

Además, el aumento en el valor de las carteras accionarias, provocó un "efecto riqueza" que, según la teoría del "consumo permanente" de Milton Freadman, ocasionó una "sensación" de abundancia en los tenedores de estos revaluados papeles.

Se produjo, entonces, un aumento formidable del consumo, en sectores puntuales, que engrosó fuertemente las ventas y las ganancias por parte de algunas pocas empresas, despertando expectativas de resultados favorables en los balances futuros de las compañías cotizantes. Como siempre, el mercado descontó anticipadamente las noticias. Profecía auto-cumplida, le llaman los que se enteran a destiempo.

En los últimos meses, el mensaje de la Fed prometía el retiro paciente y cauteloso de los estímulos monetarios (tapering), en un lapso de alrededor de doce meses, atento al carácter transitorio y no preocupante de la inflación. Ese fue siempre su diagnóstico, aunque ahora parece haber renunciado a él. La suba de tasas se preveía para 2023 o 2024. Mientras tanto, un prolongado recreo, con fiesta y baile en los mercados por dos o tres años más, seguiría engordando las alforjas de Wall Street.

Aunque las turbulencias en los mercados financieros han sido modestas, la teoría económica predice que el proceso de des-alineamiento de precios relativos, ocasionado por el desmedido incremento de la oferta monetaria, suele ser prolongado. No es lineal, sino con empujes y retrocesos irregulares, en cuanto a duración e intensidad. La Fed permitió y estimuló que el jolgorio en "los mercados" se prolongara considerablemente, aunque a costa de empeorar la resaca que debería provocar a su finalización. No es casual que una de las máximas del mercado sea "los árboles no crecen hasta el cielo".

Ha contribuido, además, en la transición, y como elemento deflacionario y retardador de las expectativas, la fuerte tendencia al crecimiento de la productividad de algunas importantes compañías. Estas han estado introduciendo, y todo indica que continuarán haciéndolo, las nuevas líneas de negocios que están creando los miles de "freakies" que pueblan las nóminas de las empresas de punta, tales como Microsoft, Apple, Amazon, Facebook (ahora Meta), Google, Tesla, Nvidia, Netflix, etcétera.

El sector más dinámico de la economía actual es el de las nuevas tecnologías: blockchain, los meta-versos, los avances en las soluciones biológicas a problemas productivos y muchas otras "buenas nuevas" que, seguramente irán apareciendo de manera regular, aunque creciente (recordar la Ley de Murphy), en este mundo inundado de dinero, donde todos los proyectos I+D son viables, debido al bajísimo costo de financiamiento de estas actividades, y de las mentes inquietas, febriles y audaces de muchos jóvenes con preparación y estudios, en materias hasta hace pocos años desconocidas.

Algunos avances están cambiando las bases económicas del planeta a una velocidad alucinante. La conducción autónoma, o las redes neuronales, que no sólo autoaprenden, sino que aprenden a diseñar "maestros" que, a su vez, enseñan a enseñar a aprender. Aunque parece un galimatías, este punto fue explicado minuciosamente por un importante directivo de Tesla, en el último informe trimestral a los accionistas.

Jato Dinamics, empresa proveedora de soluciones inteligentes para la industria automotriz, ha publicado un reciente informe, en el que da cuenta que el Tesla Model 3, ha sido el automóvil más vendido en toda Europa, en el mes de setiembre pasado. No se trata del automóvil eléctrico más vendido, sino el más vendido de todos los modelos de automóvil, incluyendo los que se alimentan con combustible fósil.

Cada nuevo vehículo Tesla que sale a la calle, agrega un nuevo nodo a la red inteligente que la empresa, con sede en California, alimenta diariamente con la información que todos los vehículos de la marca, envían a la central que procesa los datos.

La inteligencia artificial y la creación de "redes inteligentes" es, además, otra caja de Pandora, con alcances imposibles de imaginar.

Toda esta fantástica creación de valor está siendo generada por el sector "capitalista" de la economía global. En este punto, es razonable preguntarse si la Fed tiene los conocimientos y la base de datos sobre las nuevas ocupaciones que se están multiplicando como hongos, al amparo de las nuevas tendencias.

Podría pensarse que sería razonable que inicie la retirada y deje de librar una batalla en la que su accionar es torpe e innecesario. No sea cosa que aparezca un "despeinado" que propicie el cierre de la Reserva Federal.

Adam Smith, probablemente, hoy escribiría que no son los organismos estatales ni los supranacionales, sino los nuevos "tech workers" los que producirán, sin buscarlo deliberadamente, los más extraordinarios avances en el bienestar de sus semejantes.

Descubrir y masificar una nueva tecnología no sólo enriquece a su creador, sino que beneficia a la sociedad en su conjunto, obsequiándole un avance miles o millones de veces superior a las efímeras rentas que estos pioneros obtienen por su trabajo. Recuérdese que el 95% de las nuevas ideas o productos, fracasan en los primeros doce meses. Las restantes, darwinismo mediante, se imponen, recompensando gratuitamente, así, a la sociedad, con mejores y/o menos onerosos bienes y servicios.

Los avances son poderosos y contribuyen a extender los efectos transitoriamente benéficos, que generan las expansiones cuantitativas y las tasas nulas o negativas.

Sin embargo, muy recientemente, una ola creciente de cautela, comenzó a envilecer el ambiente bursátil. El cuidadoso monitoreo de las expectativas, con herramientas sólo verbales (fordward guidance), con que la Fed venía haciendo "jueguito para la tribuna", se tornó insuficiente. Las críticas al accionar dubitativo y excesivamente “dovish" mellaron su credibilidad, y la aparición de la cepa Omicron hizo tambalear, durante un par de días, la estantería bursátil.

Las voces acusatorias ubicaron a la Fed corriendo por detrás de los acontecimientos, a contra-pierna o en falsa escuadra.

Esta morosidad inquietó a los inversores y puso en duda el real sustento de todo el proceso de inflación de activos, despertando el temor a una baja abrupta, acompañada de un escenario estanflacionario de duración prolongada.

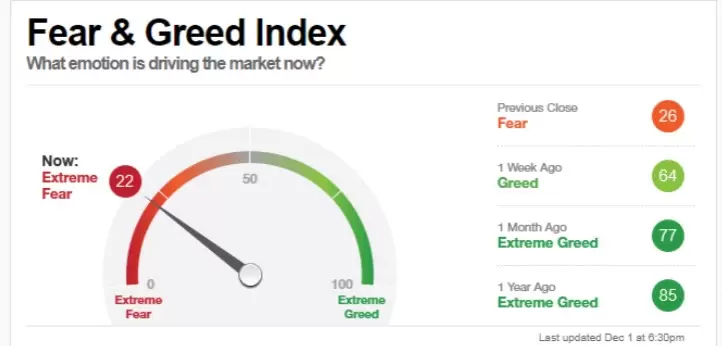

Obsérvese el conocido indicador de "codicia y miedo" (Fear & Greed Index) que mide el sentimiento que gobierna al mercado bursátil.

Estos valores se ubicaban en 77 puntos hace 30 días, y 85 puntos, hace un año. Ahora están en 22 puntos. Se pasó de una "codicia extrema" a un "miedo extremo". El mensaje es altisonante y categórico. “Hacé algo, Fed”, parecía suplicar el mercado.

En un giro copernicano, que sorprendió a propios y extraños, de repente, la paloma se convirtió en halcón. La Fed tomó la iniciativa y, con una bravata verbal (eliminó sólo el término "transitorio" al describir las expectativas de inflación), enmudeció a la platea.

Los "halcones" aplaudieron la iniciativa y auguraron una evolución más saludable de la economía, gracias a este accionar oportuno y precavido. Pero la realidad dista mucho de los idílicos cuentos de príncipes azules y muchachas virtuosas y enamoradizas.

La "exuberancia irracional" podría estar sólo en su inicio. Su finalización debería producirse, dentro de dos o tres años, luego de la aparición de una euforia desmedida y el abandono total y absoluto del temor a una baja repentina del mercado.

Las mejoras tecnológicas no ocurren "gracias" a la Fed, sino "a pesar" de la Fed. La salud y el empuje del sector productivo es tan avasallante, en todo el mundo, que aunque los "extractores de riqueza" impulsen iniciativas para entorpecer el crecimiento fuera del primer mundo, difícilmente logren detener las ansias de "catch up" (alcanzar al que va adelante) de los países más atrasados. La propuesta de crear un impuesto mínimo mundial del 15% o 20% a las ganancias empresariales es un claro ejemplo de querer "quitar la escalera".

Las exigencias ambientalistas hacia los países menos desarrollados, luego de haber llegado a la meta y estar sentado, confortablemente, en la cima de la pirámide de ingresos, demuestra una mezquindad que no se esperaba de los principales países de la vieja Europa. Suena algo excesivo acusar a los países en rápido crecimiento de querer "destruir el planeta".

Puede detectarse un tufillo a sanata. Pareciera que no desean permitir que en poco tiempo, otros países, alcancen los mismos resultados que a ellos les tomó siglos de esfuerzos y lucha contra la pobreza y la desigualdad. La estrechez de miras es agobiante. Se parece mucho a un juego de "perder-perder".

La Fed y los restantes e inútiles órganos burocráticos que "gobiernan" el mundo, creen poder diseñar las sociedades a su gusto y antojo. Quizás se parezcan, aunque sea un poquito, a las ingenierías totalitarias de épocas pretéritas.

El "bluff" de la Fed es inútil. No podrá subir las tasas por muchos años. Deberá contentarse con orientar las expectativas con su única arma disponible: el lenguaje verbal, el forward guidance, la ostentación de la palabra.

Es, sin embargo, necesario. La simulación de un accionar efectivo, quizás logre calmar las ansias de los más temerosos.

El único objetivo que puede perseguir es "durar". Seguramente, desea inducir una lenta licuación de la masa monetaria sobrante, vía incrementos de precios que no sean violentos, que se prolonguen en el tiempo y que, rosario en mano, no generen una recesión, puesto que esto provocaría un derrumbe del castillo de naipes, auto-creado, con toneladas de papel pintado de verde.

Los excesos monetarios nunca son gratis. Inflación o desempleo. Las dos cartas en la mano, juntas, la Fed, nunca tendrá.