La sustitución de la moneda local por el dólar no es de hoy. Guste o no, es un proceso de reforma monetaria de facto por el lado de la demanda, el abandono material de la moneda local de curso legal como “morada temporal de la riqueza”.

La razón es simple: su tenencia implica menos poder adquisitivo presente y futuro. Una moneda no se abandona si no se destruye su poder de compra por la inflación. La sustitución por moneda extranjera no es sino el fracaso de políticas que priorizan diversos objetivos, pero no la reducción o eliminación de la suba permanente de precios.

La experiencia de las últimas dos décadas muestra un énfasis retórico hacia la represión de la demanda de dólares para bloquear la huida de la moneda local hacia bienes o moneda extranjera.

Los intentos de ajuste fiscal no fueron acompañados por reformas que permitieran imaginar el efectivo control de la expansión del combustible básico de la inflación que es la emisión monetaria. Tampoco el del aumento permanente de pasivos del Banco Central que no son más que promesas de futura emisión monetaria.

Ni el acuerdo con el FMI prevé nada para dar un corte final al festival de deuda pública interna emitida por el Tesoro y por el BCRA, así que difícilmente se pueda imaginar que esto cambie. Sobre todo, cuando ante el atraso relativo de tarifas públicas y salarios arrecian los reclamos para recomponer pérdidas pasadas y presentes frente a la inflación. Pensar en una convergencia de las expectativas inflacionarias a los niveles de otros países de la región suena tan ilusorio como imaginar una desdolarización de activos.

Lo que cuesta es entender cuánto tiempo podría sostenerse una política focalizada en la expansión permanente de gasto corriente y subsidios a la demanda, y no en la creación de condiciones favorables a la inversión real, la creación de puestos de trabajo formales, al ingreso de capitales y a la efectiva reinversión en la economía real de millones de dólares fuera del sistema bancario local.

Luego de más de dos años del más duro cepo cambiario que se recuerde, la demanda de dólares no se revierte, ni tampoco hay incentivos para retornar capitales a la economía formal.

La permanente suba de la presión tributaria, y las recurrentes amenazas a la seguridad de los derechos de propiedad, desincentivan el ingreso de capitales y la demanda de moneda local de manera permanente. Frente a este escenario, y la perspectiva de que nada cambie hasta el año próximo, la dolarización de facto de la economía se mantendrá sin cambios, incluso hasta bastante después del inicio del próximo ciclo presidencial. Guste o no, el próximo Gobierno deberá convivir con una dolarización de ahorros y neuronas similar o más acentuado que el actual.

Frente a esta realidad varios economistas y políticos opositores están aproximando ideas a diversas formas de dolarización formal de la economía. El proyecto del diputado Alejandro Cacace probablemente quede en la nada, pero enuncia varios de los componentes a tomar en cuenta para algunas de las variantes que parecen asomar para el futuro.

Una es la de un régimen bimonetario pero no necesariamente con tipo de cambio fijo, que pareciera tener presente la experiencia de Perú o Bolivia.

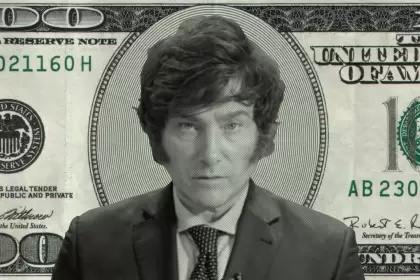

Otra más compleja, la que propone Javier Milei a partir de una reforma monetaria y financiera integral, vía sustitución del régimen de encajes fraccionarios por un sistema de banca restringida, luego competencia de monedas con cierre del BCRA y una suerte de “free banking”, y finalmente la adopción formal de una moneda única demandada por el público (se supone que el dólar) que implicaría una dolarización a la ecuatoriana, sin acuerdo formal con la Reserva Federal.

El debate técnico sobre diversas formas de banca restringida y de “free banking” parece exótico, pero es pertinente, dado que en los 20 años posteriores a la Convertibilidad se ha pasado a la subordinación del BCRA al fisco y una sobreexpansión insostenible de pasivos remunerados de la autoridad monetaria.

Al 19 de abril la base monetaria era de $3,5 billones, mientras que los pasivos remunerados ascendían a $5,2 billones. Al dividir dicha suma ($8,7 billones) por el stock de reservas brutas del BCRA a esa fecha (U$S 43.224 millones) se obtiene un tipo de cambio implícito de $203. Si a las reservas brutas se restan el swap de China, préstamo de BIS, DEG del FMI (es dinero prestado, no regalado por el organismo) y los encajes bancarios, las reservas netas disponibles caen a aproximadamente U$S 12.400 millones.

En ese caso el tipo de cambio de “conversión” se aproximaría a $707. Pero si a esas reservas netas se restaran los encajes en dólares depositados en la autoridad monetaria (aproximadamente U$S 11.900 millones), el tipo de cambio implícito saltaría a un valor de cinco cifras.

Una estrategia manejable y creíble de estabilización va a requerir no sólo un mínimo de disciplina fiscal y monetaria, sino una significativa reducción o la eliminación del pasivo cuasifiscal de la autoridad monetaria

- ¿Sería factible y de manera menos cruenta que el plan Bonex de diciembre de 1989?

- ¿Puede hacerse sin evitar la perpetuación del cepo actual para evitar un salto del tipo de cambio?

- ¿Podrían atraerse capitales sin que sea “hot money” de corto plazo?

- Sin dólares en el BCRA, ¿qué podría restituir la confianza e incentivar el retorno de fondos, básicamente en dólares, que hoy no están en el sistema institucionalizado?

- ¿Sería factible sin reconocer la realidad de una dolarización de ahorros y neuronas hasta ahora irreversible?

A medida que van pasando los meses, y con una inflación en permanente aumento, estas preguntas van cobrando inevitable actualidad.

El fracaso en el control de la inflación tiene como contrapartida el fracaso en el intento compulsivo de desdolarizar ahorros y expectativas. Revertirlo, exigirá respuestas concretas a varios de estos incómodos interrogantes, y definir una política realmente creíble y sostenible, sea en el sentido de continuar con una moneda local o para optar por alguna forma de dolarización formal.