Por Héctor Rubini Economista de la Universidad del Salvador (USAL)

En un par de semanas, Alberto Fernández y su equipo económico estarán enfrentando simultáneamente varios frentes simultáneos. Uno de los más urgentes es el de negociar un calendario de vencimientos de la deuda que sea pagable para nuestro país.

La herencia que recibe, en términos de stocks, es el de un Fisco endeudado, con escasa liquidez, un BCRA con patrimonio neto negativo y otros entes estatales, como los bancos comerciales públicos y el FGS-Anses, agotando su capacidad de proveer liquidez al Tesoro.

En términos de flujos, el progreso en la reducción del déficit primario se logró con instrumentos que, junto a la escalada del dólar y de las tasas de interés, agudizó la iliquidez del sector privado desde mediados del año pasado.

La economía, que cae por segundo año consecutivo y a velocidad creciente, difícilmente evite otra contracción (probablemente menor) para 2020. Retomar una senda de crecimiento y recuperación en términos reales de los ingresos fiscales dependerá (paradojas del destino) del fatídico segundo semestre de 2020. Será determinante para recuperar capacidad de pago para los vencimientos de capital e intereses.

La información más reciente de la página web del Ministerio de Hacienda (al 30 de septiembre) indica un horizonte de vencimientos de capital e intereses bastante complicado para los próximos cuatro años.

Año 2020: U$S 63.806 millones (51% bonos, y 31% letras del Tesoro).

Año 2021: U$S 40.640 millones (77% bonos y 13% con el FMI).

Año 2022: U$S 50.041 millones (56% bonos, y 37% con el FMI).

Año 2023: U$S 45.838 millones (51% bonos y 41% con el FMI.

Claramente, son cifras que se “comen” no menos del 50% del promedio de las exportaciones de nuestro país de los últimos años. Absolutamente impagables sin crecimiento del PIB y la demanda externa (al menos China) a las “tasas chinas” de 10% o más de hace un tiempo. El Presidente electo formuló algunos comentarios en el sentido de que “algo” hay que hacer con los vencimientos de la deuda para 2020.

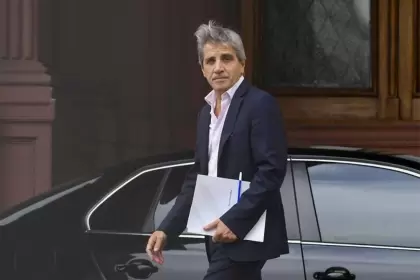

El economista Martín Guzmán, que desde hace una semana empezó a sonar fuerte para algún cargo en el nuevo Gobierno, habría sugerido recientemente una suerte de postergación, suspensión o reprogramación hacia de los vencimientos de deuda de 2020. Algo que sin una negociación “amigable” y algún “endulzante” para los tenedores de deuda sería inviable, más allá de la eventual aprobación del FMI, cuya cuenta a cobrar a Argentina adquiere relevancia recién en 2022.

La convergencia de visiones no es casualidad. Para el próximo período presidencial, el año que viene es el de mayor monto de vencimiento de deuda de la administración pública nacional. Sobre U$S 63.806 millones a pagar: U$S 48.968 son amortizaciones de capital y U$S 14.838 millones son intereses. Los pagos a tenedores de bonos y letras del Tesoro para 2020 ascienden a U$S 39.935 millones de vencimientos de capital (81,6% del total de amortizaciones de 2020) y U$S 12.002 millones por intereses (80,9% de los pagos de intereses para el año que viene).

Aritmética desagradable para todos. Una postergación “con sentido” que alivie el perfil de vencimientos con los bonistas exige alguna ingeniería para aliviar estos vencimientos, pero a su vez evitar fuertes “haircuts” (quitas a valor presente) a los bonistas, y repetir la andanada de juicios y riesgos de embargos del período 2002-2015.

La deuda con el FMI es el otro nubarrón. Los vencimientos entre 2020 y 2023 suman U$S 44.237 millones, compuesta por U$S 38.856 millones en concepto de capital y U$S 5.381 millones de intereses. De ese total de amortizaciones e intereses, el 84,4% vence en 2022 y 2023. Cifras, a priori, impagables, máxime con un mundo que no revertiría en los próximos 2-4 años la tendencia hacia la desaceleración, salvo alguna sorpresa positiva de la República Popular China.

Postergar pagos, negociar alguna forma de quita, conseguir períodos de gracia, hacerlo de forma amigable, son parte del libreto necesario para solucionar el problema. Seguir acumulando deuda con el FMI agravaría aún más la situación para 2022 y 2023, y no cambia el panorama para el año próximo: se requeriría otro préstamo multilateral para cancelar así sin esfuerzo fiscal alguno los más de U$S 63.800 millones para el año próximo, incluyendo un cambio drástico de humor de los mercados que provoque una lluvia de dólares, y así habilitaría al nuevo Gobierno a levantar los controles de cambios y darse el lujo de cancelar letras y bonos con nuevos pagarés a más largo plazo.

La situación conduce sí o sí a una negociación con los acreedores que cuanto antes deberá mostrar resultados. Caso contrario, pagaremos las consecuencias bajo la forma de mayores costos financieros para empresas y consumidores, y no será viable disipar las incertidumbres generadas con las cuatro corridas cambiarias del último año y medio. Fruto de un ciclo carente de la más básica responsabilidad fiscal y financiera, y que obliga a todos nosotros a soportar sus costos en términos de menor crecimiento económico y menor bienestar para buena parte de la próxima década.